Mỗi tháng xử lý được 9.000 tỷ đồng nợ xấu

Ngày 15/10, Ngân hàng Nhà nước (NHNN) tổ chức hội nghị sơ kết 2 năm xử lý nợ xấu của các tổ chức tín dụng (TCTD) và tái cơ cấu lại các TCTD gắn với xử lý nợ xấu giai đoạn 2016-2020. Đến nay, toàn hệ thống TCTD đã xử lý được 236.800 tỷ đồng nợ xấu. Mỗi tháng toàn hệ thống xử lý được 9.600 tỷ đồng, gấp hơn 2 lần so với giai đoạn trước khi có Nghị quyết 42.

“Sau khi có nghị quyết, ý thức trả nợ của khách hàng được cải thiện. Đây là dấu hiệu tích cực cho thấy nghị quyết đã và đang phát huy hiệu quả, góp phần tháo gỡ khó khăn, vướng mắc và đẩy mạnh xử lý nợ xấu của TCTD”, Phó Thống đốc NHNN Nguyễn Kim Anh đánh giá.

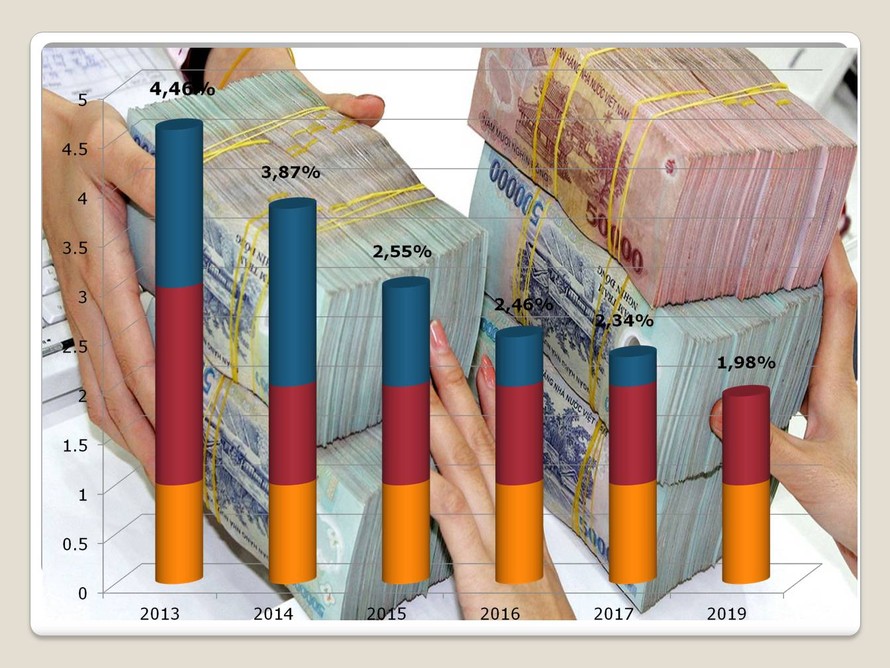

Theo đại diện NHNN, việc cơ cấu lại hệ thống TCTD đã giúp giữ vững ổn định, an toàn hệ thống TCTD. Đến cuối tháng 8/2019, tỷ lệ an toàn vốn của hệ thống đạt 11,9%, tỷ lệ dự trữ thanh khoản bình quân đạt 16,9%. Vốn điều lệ của TCTD được củng cố, tăng dần qua các năm. Vốn điều lệ của toàn hệ thống đạt 592.500 tỷ đồng, tăng 2,7% so với cuối năm 2018. Các giải pháp xử lý nợ xấu được triển khai đồng bộ cùng biện pháp kiểm soát, phòng ngừa nợ xấu giúp chất lượng tín dụng được cải thiện và giảm tỷ lệ nợ xấu của hệ thống TCTD. Hiện nay, tỷ lệ nợ xấu của hệ thống TCTD duy trì dưới 2%.

“Sau những tồn tại, yếu kém, tổn thất phát sinh do quản trị, điều hành, nhiều TCTD đã ý thức hoàn thiện các quy định về quản trị điều hành phù hợp thông lệ quốc tế. Sở hữu chéo, đầu tư chéo trong TCTD đã cơ bản được xử lý. Tình trạng cổ đông, nhóm cổ đông lớn thao túng, chi phối ngân hàng được kiểm soát”, ông Nguyễn Văn Du, quyền Chánh thanh tra, giám sát (NHNN)

cho biết.

Theo NHNN, trong quá trình thực hiện, việc cơ cấu lại gắn với xử lý nợ xấu còn nhiều vướng mắc liên quan xử lý tài sản đảm bảo của khoản nợ xấu, khó khăn khi mua bán khoản nợ xấu và thị trường mua bán nợ. Hiện nay, tòa án, cơ quan thi hành án dân sự không có hệ thống dữ liệu cho phép TCTD trích xuất, tra cứu tài sản liên quan đến vụ việc đang được thụ lý giải quyết. Vì vậy, việc xác định tài sản đang tranh chấp phải áp dụng biện pháp khẩn cấp, dẫn đến khó khăn khi áp dụng biện pháp xử lý theo Nghị quyết 42.

Là một trong những ngân hàng thương mại nhà nước đầu tiên được phê duyệt đề án xử lý nợ xấu, ông Phạm Quang Dũng, Thành viên HĐQT Ngân hàng Thương mại cổ phần Ngoại thương Việt Nam (VCB) cho biết, nghị quyết này đã tạo nền tảng pháp lý quan trọng cho TCTD đẩy nhanh xử lý nợ xấu thực chất và bền vững. Tuy nhiên, ông Dũng chỉ ra thực trạng, Nghị quyết 42 quy định ưu tiên thanh toán nghĩa vụ nợ được bảo đảm của TCTD khi xử lý tài sản đảm bảo nhưng đến nay chưa có văn bản hướng dẫn cụ thể nội dung này.

Nhiều trường hợp cơ quan thuế địa phương yêu cầu thanh toán tiền thuế nợ đọng của doanh nghiệp (DN) mới thực hiện thủ tục tiếp theo. Điều này gây khó khăn trong chuyển quyền cho người mua tài sản đảm bảo và làm giảm giá trị thu được từ xử lý

nợ xấu.

“VCB kiến nghị Bộ Công an và UBND các tỉnh hướng dẫn, chỉ đạo cơ quan công an các cấp và chính quyền địa phương hỗ trợ đảm bảo an ninh, trật tự (trong trường hợp cần thiết) khi thu giữ tài sản đảm bảo khi xử lý nợ xấu”, ông Dũng cho biết.

Theo Thiếu tướng Nguyễn Đình Thuận, Cục An ninh kinh tế (Bộ Công an), việc thu giữ tài sản đảm bảo hiện nay chỉ hiệu quả với các tài sản là bất động sản. Với tài sản là nhà ở duy nhất của hộ gia đình, nhà ở nông thôn; vườn tiêu, vườn cà phê rất khó thu giữ vì chạm quyền lợi của con người. Thậm chí, nhiều tài sản thu giữ xong không bán được. Tài sản đảm bảo như vườn cây công nghiệp sau khi thu giữ mất nhiều thời gian trông giữ, thu hái.

Nợ xấu 12 dự án thua lỗ: Cách nào?

Phát biểu chỉ đạo hội nghị, Phó Thủ tướng Vương Đình Huệ khẳng định, muốn xử lý nợ xấu, phải có ngân hàng đẹp. Ngân hàng phải biết cách ứng xử đẹp, phải chơi đẹp, tuân thủ pháp luật, thượng tôn pháp luật, không có ngoại lệ nào; đảm bảo tỷ lệ an toàn, tăng cường bồi dưỡng và phát huy văn hóa DN, đạo đức nghề nghiệp của cán bộ trong hệ thống ngân hàng.

“Ngành ngân hàng phải công khai minh bạch, tăng cường trách nhiệm giải trình với nhà nước, với DN, với cộng đồng, chia sẻ khó khăn với DN, có giải pháp giảm chi phí cho nền kinh tế. Chúng ta giảm lãi suất huy động, lãi suất cho vay. Như vậy là nuôi dưỡng thị trường, để có những khách hàng lâu dài”, Phó Thủ tướng nói.“Chúng tôi làm trưởng ban chỉ đạo xử lý các dự án này rất đau đầu vì DN suốt ngày kêu, ngân hàng thu 10 đồng chỉ cho vay 9 đồng, khiến DN “chết”. Ngân hàng đã trích lập rủi ro dự phòng thì nên thu được đồng nào hay đồng ấy, chứ cứ “chắc lép” thế này thì không bao giờ xử lý được dự án thua lỗ. Nếu các dự án này không xử lý được thì 23.000 tỷ đồng không bao giờ thu nợ được”.

Phó Thủ tướng Vương Ðình Huệ

Phó Thủ tướng cũng đề nghị NHNN xây dựng đề án xử lý nợ xấu cho các dự án thua lỗ, đặc biệt là 12 đại dự án thua lỗ với dư nợ khoảng 23.000 tỷ đồng. Về mặt chính sách, Phó Thủ tướng khẳng định sẽ sớm phê duyệt quy chế xử lý rủi ro của ngân hàng phát triển.

Theo Phó Thủ tướng Vương Đình Huệ, Đảng, Nhà nước rất sốt ruột với các dự án này. Các dự án này vướng mắc ở hợp đồng EPC và vướng ở khâu chia sẻ rủi ro, từ khấu hao, tín dụng. Nhiều nội dung cho vay, ngân hàng đã trích lập rủi ro dự phòng thì cần chia sẻ với DN. DN có sống thì ngân hàng mới thu được nợ, DN chết thì làm sao ngân hàng thu được nợ. Các ngân hàng áp dụng chính sách thu nợ 10 đồng, cho vay lại 9 đồng thì các DN chết. Nhà máy đạm Ninh Bình, chạy hết công suất, ra được kg sản phẩm là bán hết sạch để bù đắp chi phí và có một phần lãi. Ngân hàng có động thái giảm lãi suất, và kéo dài thời gian trả nợ, DN mới “thoi thóp thở và sống lại” để ngân hàng thu được nợ.