Đại hội sẽ bàn về phương án bổ sung vốn điều lệ từ lợi nhuận giữ lại, thặng dư vốn cổ phần, và quỹ dự trữ bổ sung vốn điều lệ của ngân hàng. Sau khi thực hiện, vốn điều lệ của ngân hàng sẽ tăng từ 11.655 tỷ đồng lên 34.956 tỷ đồng và tổng số lượng cổ phiếu sau khi tăng vốn sẽ là khoảng 3.5 tỷ cổ phiếu. Thủ tục sẽ được hoàn tất sau trong vòng khoảng 3 tuần kể từ ngày Đại hội cổ đông bất thường, tức khoảng đầu tháng 7.

Kế hoạch chia cổ tức bằng cổ phiếu lần này sẽ giúp tăng tính thanh khoản, tạo thuận lợi cho cổ đông và nhà đầu tư giao dịch trên sàn đồng thời giúp ngân hàng có thêm nguồn vốn để tái đầu tư phát triển mạnh mẽ hơn trong các năm tới. Nếu lấy mức giá IPO là 128.000/cp làm ví dụ, thì song song với việc NĐT, có 1 cổ phiếu, sẽ nhận thưởng thêm 2 cổ phiếu mới để sở hữu 3 cổ phiếu, giá TCB sẽ được điều chỉnh về khoảng 42.670 đồng/cp để giao dịch trên thị trường, thấp hơn khoảng 40% so với của VCB.

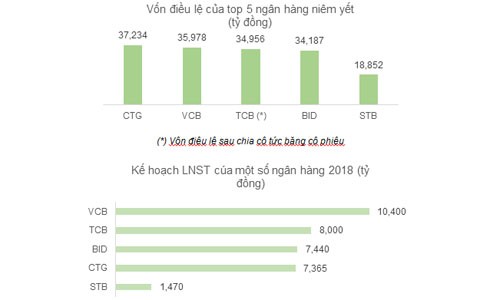

Đợt tăng vốn này sẽ giúp TCB trở thành 1 trong 3 ngân hàng niêm yết có vốn lớn nhất tại Việt nam, hơn BIDV và gần bằng VCB.