|

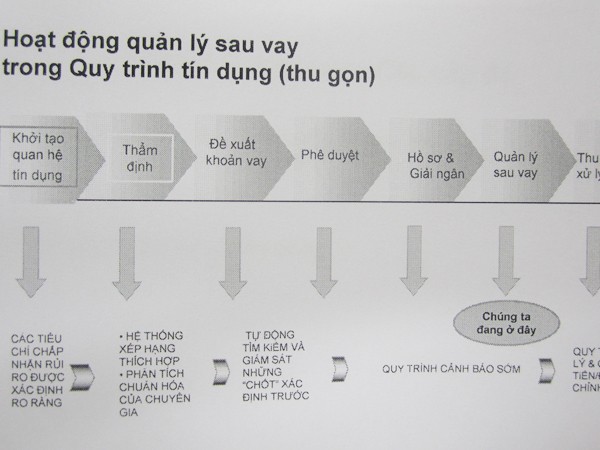

| Quy trình tín dụng này giúp ngân hàng chỉ ra được lỗi chủ quan gây ra nợ xấu ở từng khâu. |

Lỗi chủ quan

Ông Cao Sỹ Kiêm, thành viên Hội đồng quản trị (HĐQT) Ngân hàng Đông Á cho biết, từ khi ông về đây làm việc (tháng 3-2012), đã có 4 cán bộ tín dụng của ngân hàng này bị kỷ luật vì cho doanh nghiệp vay, không thu hồi được.

Trong thời gian qua, ĐongA Bank phải áp dụng nhiều hình thức xử lý cán bộ sai phạm như cảnh cáo, hạ lương, điều chuyển công việc, nặng nhất là kỷ luật, buộc thôi việc.

Tiền Phong từng thông tin, ở một ngôi làng nhỏ Đ.L (Quốc Oai, Hà Nội) chỉ có khoảng 600 hộ dân, nhưng số nợ ngân hàng lên tới khoảng gần 300 tỷ đồng, phần lớn số nợ này đang dần chuyển sang nợ xấu, vì con nợ không trả được gốc và lãi từ nhiều tháng nay.

Tìm hiểu nguyên nhân, do chính cán bộ tín dụng tiếp tay. Sở dĩ người dân vay được nhiều tiền như vậy, vì họ đều mượn một cơ sở kinh doanh vật liệu xây dựng trong làng, chỉ thay biển hiệu, chụp hình rồi làm hồ sơ vay vốn.

Tới nay, khi nhiều con nợ không trả được lãi, ngân hàng cũng chỉ cử cán bộ phụ trách về “nằm vùng” đòi nợ. Cùng lắm, thì cho cán bộ tín dụng nghỉ việc là xong.

| Việc xử lý các tác nhân, trong đó có cán bộ, lãnh đạo gây ra nợ xấu hoàn toàn phụ thuộc ý chí của từng chủ ngân hàng. Trong giai đoạn tái cơ cấu ngân hàng hiện nay, nếu không xử lý nghiêm, siết chặt quản lý, kiểm soát nội bộ thì các cán bộ, lãnh đạo sẽ “nhờn” quy định, dẫn tới hoạt động của ngân hàng luôn bất ổn, nhiều rủi ro |

Một cựu lãnh đạo Chi nhánh của NHTM, xử lý hình sự sẽ có tác dụng răn đe mạnh hơn. Nhưng các nhà băng thường có tâm lý né tránh, muốn xử lý nội bộ, vì chẳng ai dại “vạch áo cho người xem lưng” để bị mất uy tín.

Bất đắc dĩ, họ mới chuyển vụ việc sang cơ quan điều tra vì rất phức tạp. Khi xảy ra rủi ro, ngân hàng chỉ cần trích quỹ dự phòng rủi ro bù đắp cho khoản nợ xấu đó là “sạch sẽ” ngay, hoặc giấu hồ sơ đi thì cơ quan điều tra cũng bó tay.

Phải trảm tướng

Tình trạng lợi dụng kẽ hở trong quy trình tín dụng, không chỉ xảy ra với cán bộ tín dụng, mà ngay cả nhiều lãnh đạo chi nhánh ngân hàng cũng cho vay vượt thẩm quyền, vượt hạn mức.

Nhiều trường hợp, lãnh đạo ngân hàng cố ý làm trái các quy định về thẩm định, cho vay để cấp vốn cho “doanh nghiệp ruột”. Hoặc chính khách hàng cố tình gian lận thông tin, hồ sơ vay mà cán bộ tín dụng chủ quan không kiểm tra lại hoặc thông đồng…

Đơn cử, Luật các tổ chức tín dụng quy định tổng giới hạn tín dụng (gồm dư nợ cho vay + dư nợ bảo lãnh) cho nhóm khách hàng có liên quan không vượt quá 25% vốn tự có của NHTM, nhưng ngân hàng vẫn có nhiều chiêu trò để lách.

Nhất là với khoản vay của các tập đoàn, tổng công ty doanh nghiệp nhà nước, doanh nghiệp “sân sau” của chủ nhà băng. Do đó, các khoản vay này luôn tiềm ẩn rủi ro lớn và chính là mầm mống của “cục nợ xấu” trong hệ thống ngân hàng.

Tuy nhiên, việc xử lý trách nhiệm trong việc để xảy ra nợ xấu do lỗi chủ quan hiện mới chỉ được gói gọn trong quy trình xử lý nội bộ của các NHTM. Còn với lãnh đạo cao nhất của các ngân hàng, gần như chưa có cơ chế xử lý.

Một cán bộ của NHNN cho hay, các ngân hàng có quy chế riêng để xử lý trách nhiệm cán bộ gây ra nợ xấu. Tuy nhiên, hình thức xử lý phổ biến vẫn là phạt hành chính, yêu cầu cán bộ thu hồi khoản vay, bồi thường thiệt hại.

Tuy nhiên, cái khó nhất là quy trách nhiệm cho ban lãnh đạo, HĐQT ngân hàng, nếu chính họ cho doanh nghiệp “sân sau” vay vốn sai quy định.

Mặc dù NHNN đã khống chế tỷ lệ cổ phần sở hữu của ngân hàng trong một doanh nghiệp không quá 10% vốn điều lệ, tổng số cổ phần trong các doanh nghiệp tối đa 30%, nhưng các công ty này thường thuê người khác đứng tên cổ đông.

Do đó, cơ quan quản lý rất khó tìm ra tung tích, mối liên quan của doanh nghiệp với ông chủ nhà băng.

Tại ngân hàng thương mại cổ phần, chỉ đại hội đồng cổ đông có thẩm quyền phế truất lãnh đạo, nếu lãnh đạo, thành viên HĐQT trực tiếp gây ra hoặc liên quan đến sai phạm dẫn tới nợ xấu, mất vốn. Nhưng với NHTM nhà nước, xử lý lãnh đạo cấp cao không hề đơn giản.

“Ngoài quy định xử lý của ngân hàng, còn phải căn cứ theo Luật công chức, trình qua nhiều cấp Đảng, Công đoàn, Hội đồng kỷ luật xem xét, đánh giá, quy trách nhiệm… rất phức tạp. Mà các ngân hàng này vẫn còn nặng về công chức lắm”- ông Cao Sĩ Kiêm nói.

Theo ông Kiêm, cần xác định rõ nguyên nhân gây ra từng khoản nợ xấu từ đâu, khâu nào, quy trách nhiệm cụ thể cho cán bộ, đánh giá mức độ và khả năng khắc phục.

Từ đó, đưa ra cách xử lý đủ mạnh để răn đe chung. Còn TS Nguyễn Quang A, cho rằng: “Không thể quy trách nhiệm chung chung, mà ai vi phạm đến đâu phải xử lý đến đó. Nếu lỗi là do chính sách, quy trình thì lãnh đạo ngân hàng phải chịu trách nhiệm”.

| Theo nghiên cứu chọn mẫu những khoản nợ xấu của của Standard & Chartered Bank, có 53% do quản lý yếu kém. Ở một nghiên cứu khác, có 51% nợ xấu do hệ thống kiểm soát lỏng lẻo, 39% do phân tích, thẩm định không đầy đủ. Điều này cho thấy, thủ phạm gây ra nợ xấu chủ yếu do lỗi chủ quan. |